スタイル9(4資産分散・保守型)/スタイル9(4資産分散・バランス型)/スタイル9(4資産分散・積極型)

スタイル9(4資産分散・保守型)

〇4~5の資産に投資するつみたてNISA対象商品(30商品)中

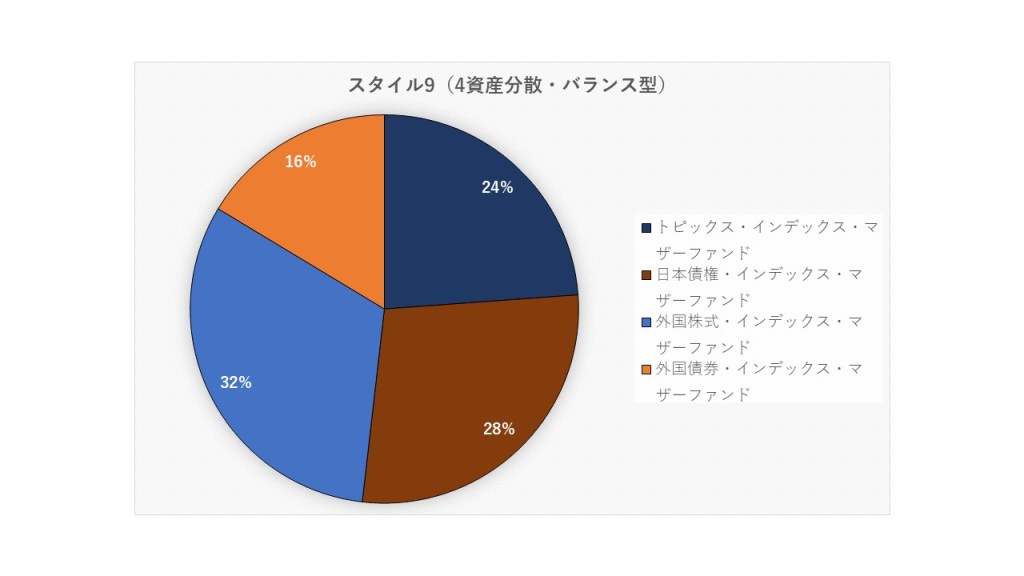

スタイル9(4資産分散・バランス型)

〇4~5の資産に投資するつみたてNISA対象商品(30商品)中

スタイル9(4資産分散・積極型)

〇4~5の資産に投資するつみたてNISA対象商品(30商品)中

スタイル9(4資産分散・保守型)、スタイル9(4資産分散・バランス型)、スタイル9(4資産分散・積極型)は、大和アセットマネジメント株式会社(委託会社)の東証株価指数(TOPIX)、ダイワ・ボンド・インデックス(DBI)総合指数、MSCI コクサイ・インデックス、FTSE 世界国債・インデックス(除く日本)の値動きに連動する投資効果を目指すインデックスファンドです。

運用は、ベンチマークである4つの指数に連動するマザーファンド: ①トピックス・インデックス・マザーファンド、②日本債権・インデックス・マザーファンド、③外国株式・インデックス・マザーファンド、④外国債券・インデックス・マザーファンドに投資することで行われます。

スタイル9(4資産分散・保守型)の交付目論見書(2025年8月27日)はこちら

スタイル9(4資産分散・保守型)の交付目論見書(第1期:2024年12月2日)はこちら

スタイル9(4資産分散・バランス型)の交付目論見書(2025年8月27日)はこちら

スタイル9(4資産分散・バランス型)の交付目論見書(第1期:2024年12月2日)はこちら

スタイル9(4資産分散・積極型)の交付目論見書(2025年8月27日)はこちら

スタイル9(4資産分散・積極型)の交付目論見書(第1期:2024年12月2日)はこちら

基本情報

| 単位型・追加型 | 追加型 |

| 投資対象地域 | 内外・グローバル(日本を含む) |

| 投資対象資産 | 資産複合 |

| 補足分類 | インデックス型 |

| 対象インデックス | 東証株価指数(TOPIX) ダイワ・ボンド・インデックス(DBI)総合指数 MSCI コクサイ・インデックス FTSE 世界国債・インデックス(除く日本) |

| 投資形態 | ファミリーファンド |

| 設定日 | 2023年12月11日 |

| 決済日 | 年1回:毎年11月30日(休業日の場合は翌営業日) |

| 為替ヘッジ | なし |

| 信託期間 | 無制限 |

| NISA | 一般・つみたて |

手数料

| 購入時手数料 | 2.2%(税抜:2.0%)以内 |

| 信託財産留保額 | なし |

| 運用管理費用(信託報酬) | 年率0.8250%(税抜:0.7500%) |

主要な資産の状況

取り扱い証券会社

| SBI証券 | 〇 |

| 楽天証券 | 〇 |

| 松井証券 | 〇 |

| SMBC日興証券 | 〇 |

| マネックス証券 | ✕ |

運用実績(2025年6月30日時点)

スタイル9(4資産分散・保守型)

| 設定からの期間 | 1年6月(2023年12月11日~) |

| 基準価額の増減 | 10,000円⇒10,723円:プラス723円 |

| トータルリターン(1年) | 3.17%(2025年12月末時点) |

| 純資産総額 | 0.2億円 |

| 分配金実績 | 第1期(2024年12月):0円 設定来累計:0円 |

| 騰落率(基準価額:ベンチマーク騰落率) | 2022年12月:― 2023年12月:― 2024年12月:7.3% |

| 収益率 | 2023年:1.8% 2024年:6.8% 2025年:△1.3% |

スタイル9(4資産分散・バランス型)

| 設定からの期間 | 1年6月(2023年12月11日~) |

| 基準価額の増減 | 10,000円⇒11,681円:プラス1,681円 |

| トータルリターン(1年) | 10.59%(2025年12月末時点) |

| 純資産総額 | 0.9億円 |

| 分配金実績 | 第1期(2024年12月):0円 設定来累計:0円 |

| 騰落率(基準価額:ベンチマーク騰落率) | 2022年12月:― 2023年12月:― 2024年12月:14.8% |

| 収益率 | 2023年:2.3% 2024年:14.9% 2025年:△0.76 |

スタイル9(4資産分散・積極型)

| 設定からの期間 | 1年6月(2023年12月11日~) |

| 基準価額の増減 | 10,000円⇒12,590円:プラス2,590円 |

| トータルリターン(1年) | 17.58%(2025年12月末時点) |

| 純資産総額 | 0.9億円 |

| 分配金実績 | 第1期(2024年12月):0円 設定来累計:0円 |

| 騰落率(基準価額:ベンチマーク騰落率) | 2022年12月:― 2023年12月:― 2024年12月:22.1% |

| 収益率 | 2023年:2.7% 2024年:22.6% 2025年:△0.1% |

当サイトの評価

スタイル9(4資産分散・保守型)

| 項目 | 数値 | 評価(7段階評価) |

| 純資産総額 | 0.2億円 | 🌟 |

| 資産の流入出 | 2022年:― 2023年:― 2024年:10百万円 | 🌟🌟🌟 |

| 基準価額の騰落率 | 直近1年:7.3% 直近3年:― | ― |

| トータルリターン(年率) | 直近1年:3.17% 直近3年:― 設定来:5.89% | ― |

| 信託報酬 | 0.8250%(税込) | 🌟🌟🌟 |

| ベンチマークとの乖離 | 直近1年:― 直近3年:― | ― |

| シャープレシオ | 直近1年:0.51 直近3年:― | ― |

| 標準偏差(変動リスク) | 直近1年:5.33 直近3年:― | ― |

スタイル9(4資産分散・バランス型)

| 項目 | 数値 | 評価(7段階評価) |

| 純資産総額 | 0.9億円 | 🌟 |

| 資産の流入出 | 2022年:― 2023年:― 2024年:50百万円 | 🌟🌟🌟 |

| 基準価額の騰落率 | 直近1年:14.8% 直近3年:― | ― |

| トータルリターン(年率) | 直近1年:10.59% 直近3年:― 設定来:14.00% | ― |

| 信託報酬 | 0.8250%(税込) | 🌟🌟🌟 |

| ベンチマークとの乖離 | 直近1年:― 直近3年:― | ― |

| シャープレシオ | 直近1年:1.12 直近3年:― | ― |

| 標準偏差(変動リスク) | 直近1年:8.87 直近3年:― | ― |

スタイル9(4資産分散・積極型)

| 項目 | 数値 | 評価(7段階評価) |

| 純資産総額 | 0.9億円 | 🌟 |

| 資産の流入出 | 2022年:― 2023年:― 2024年:48百万円 | 🌟🌟🌟 |

| 基準価額の騰落率 | 直近1年:22.1% 直近3年:― | ― |

| トータルリターン(年率) | 直近1年:17.58% 直近3年:― 設定来:21.70% | ― |

| 信託報酬 | 0.8250%(税込) | 🌟🌟🌟 |

| ベンチマークとの乖離 | 直近1年:― 直近3年:― | ― |

| シャープレシオ | 直近1年:1.29 直近3年:― | ― |

| 標準偏差(変動リスク) | 直近1年:12.78 直近3年:― | ― |

総評

スタイル9(4資産分散・保守型)

設定日から日が浅いため、現時点で正確な評価はできません。

資産の約70%を債券で運用する4資産バランス型の商品です。

信託報酬は0.8%台であり、バランスファンドとしてネガティブにならざるを得ない数字です。

純資産総額は1億円に届いておらず、ファンドの規模として全く評価できない数字です。

総評

スタイル9(4資産分散・バランス型)

設定日から日が浅いため、現時点で正確な評価はできません。

株式と債券を1:1の比率で運用する4資産バランス型の商品です。

信託報酬は0.8%台であり、バランスファンドとしてネガティブにならざるを得ない数字です。

純資産総額は1億円に届いておらず、ファンドの規模として全く評価できない数字です。

総評

スタイル9(4資産分散・積極型)

設定日から日が浅いため、現時点で正確な評価はできません。

資産の約20%を債券で運用する4資産バランス型の商品です。

信託報酬は0.8%台であり、バランスファンドとしてネガティブにならざるを得ない数字です。

純資産総額は1億円に届いておらず、ファンドの規模として全く評価できない数字です。